期權長倉和短倉策略孰優孰劣,標準答案當然是要視乎市況而定,如果硬性規定用長倉或短倉應市的話,保守的投資者或會傾向採用短倉,而進取的投資者則多會採用長倉應市。本文試用 2012 年作例子,分析長倉、短倉策略優劣及回報風險。

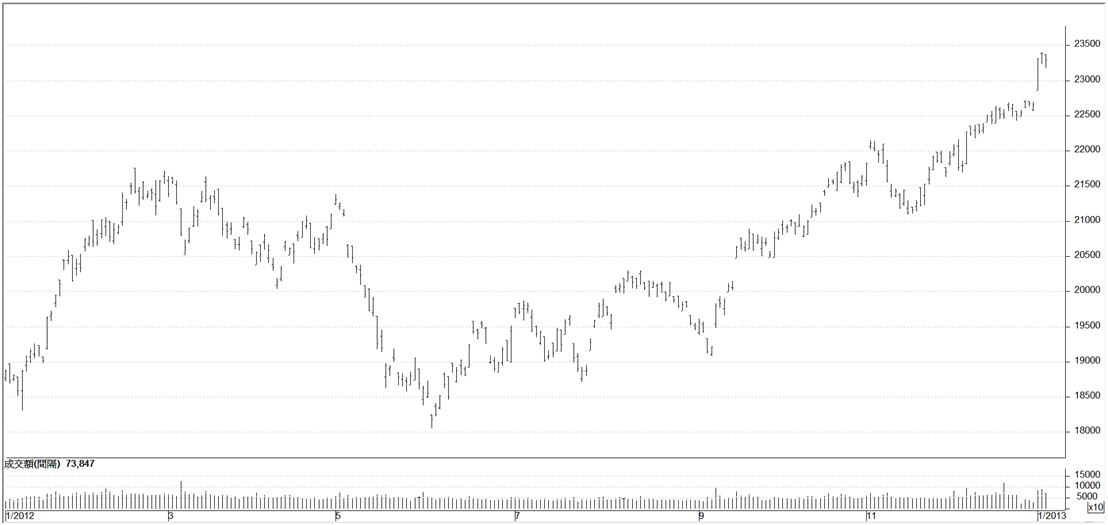

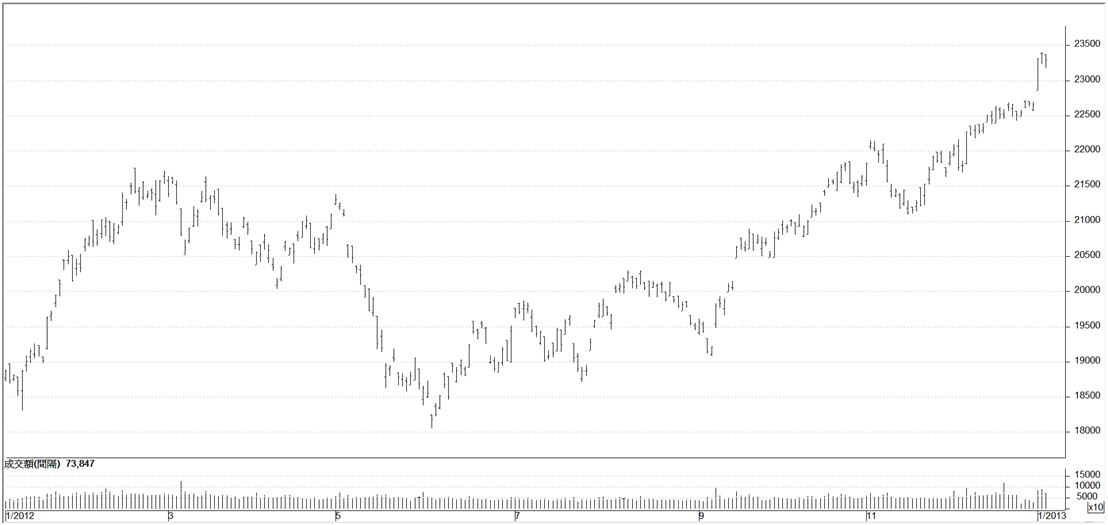

港股2012年的表現尚算不俗,恒指全年升幅22.91%,雖然年初的歐債問題,至下旬的美總統大選,中國十八大,以至近期的美國財政懸崖問題等,加上屢有戰火問題等纏繞不斷,大市仍能在此驚濤駭浪的情況下反覆前進,最終年底更以近高位收市,算是不錯。年初時大市延續2011年之升勢,首兩月便出現急促升勢達17.61%,而此段時間出現的高位,期後足維持了8個月才再被升破。在年初急升過後至5月受歐債問題的困擾,恒指出現單月跌幅 -11.68%,次月更下破年初底位創出新低18056,可幸之後穏守其之上,從此升勢便連綿不斷至12月的全年最高位22718,單就下半年累計升幅便達21.62%。對比2011年的大升大跌,本年算是平穏向好中渡過。且當中有兩段不錯升浪及一段急促的跌浪出現,投機者亦感欣喜。【圖1】。

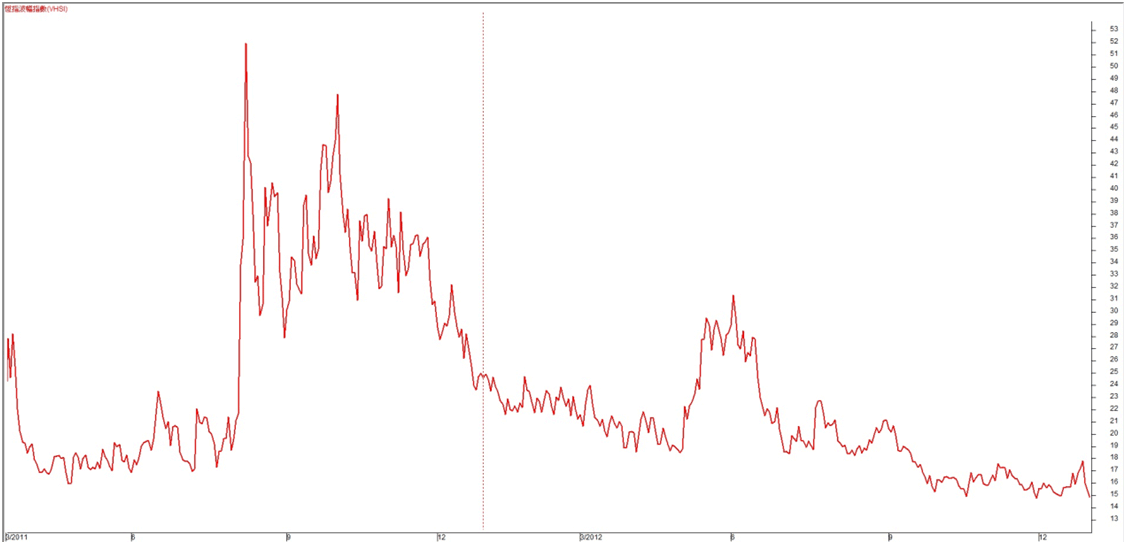

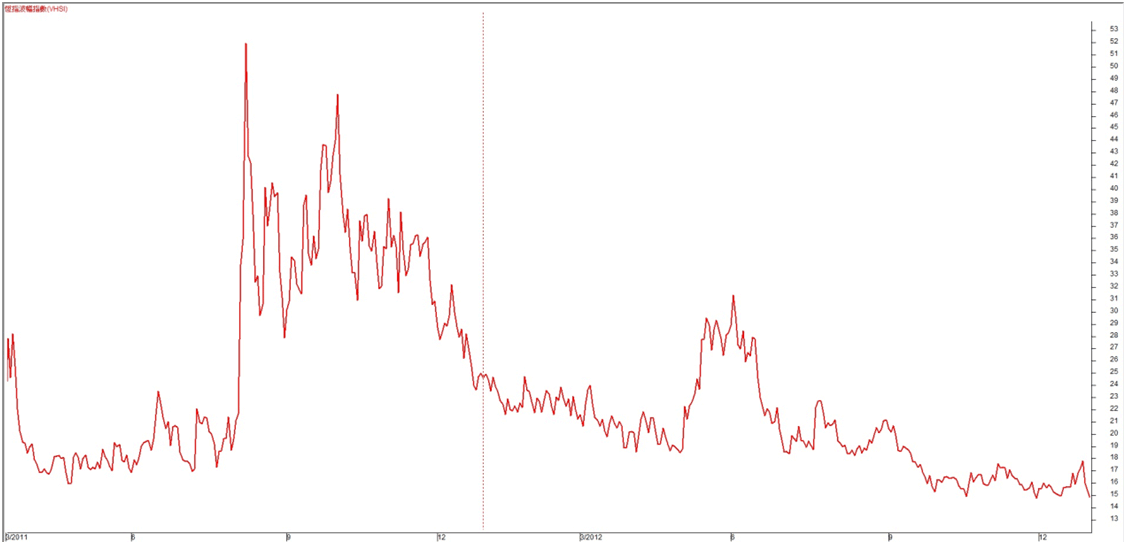

波幅對比2011年,卻見大幅回落,從恒指波幅指數(VHSI)觀察其波幅的走勢。本年度從未能升超過40,最高只33.39而最低曾到達14.58。跟2011年比較,因沒有股災式下跌的影響下,所以恐慌情緒不至升溫到如2011年般的極端地步。由年初升市時於約25位置慢慢回落至20附近徘徊。直至5月出現大跌市時,恐慌情緒始升溫,波幅指數同時上升至近全年高位。期後隨著大市回升,波幅指數亦告輾轉回落至近年較低位置【圖2】。

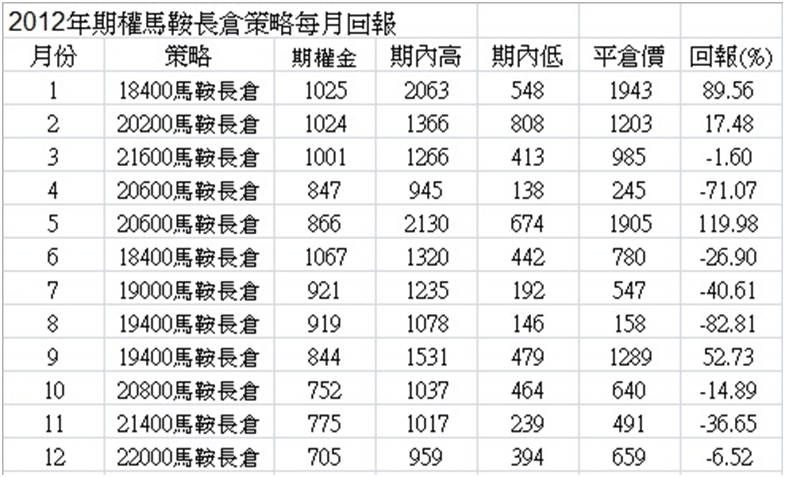

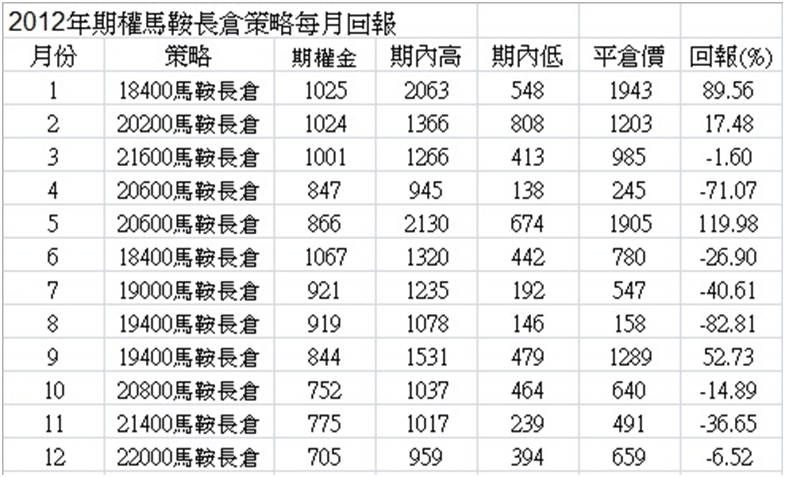

以長倉策略分析,由 2012 年 1 月至 12 月計,假設投資者於每個期指結算最後交易日時買入一套下月等價恒指期權馬鞍長倉,至下一個最後交易日前一日以收市價平倉,其效果見下【表1】。

舉例說明,2012年 1 月份的策略,是於12 月 29 日近收市價買入2012年 1月的等價期權馬鞍組合,當時期指收於18311點,等價期權是18400行使價,買入 1 套馬鞍組合,即買入 1 月份18400認購期權 1 張,及買入同月份同行使價認沽期權 1 張。至於期權金,即買入認購及認沽各1張的期權金總額。平倉價,是指結算當日之前一日收市時,以收市價平倉計數。換言之,開倉、平倉、期內高低,均是以期權金收市價計算。

比較各月份回報,今年長倉表現尚不太理想,12 個月份中只有4個月,分別於1月、2月、5月及9月均錄得正回報,其餘月份都是虧損, 雖然平均回報達69.94%,但得勝率只有33.3%。而虧損月份雖有8 個月,但平均損失為35.13%,即全年整體就點數而言勝負亦只佔各半,且本年計仍能維持正回報。

就長倉策略所見,按期硬性固定投資於期權長倉,其實輸面超過一半,但只要細心觀察去年期權金數據,不難發現每個月份期內高價均高於開倉價,而其平均回報可達48.3%,最高的月份可達101.26%即1038點,而最少的月份也有17.3%即159點,反映時機是期權長倉策略成功與否的一個關鍵。

若要優化策略,按筆者經驗,於波幅收窄時伺機開期權長倉可達至不俗效果。此外,更進取的馬鞍長倉策略投資者,可在方向確立時平掉蝕錢的倉位,保留賺錢的倉位,亦能夠減少損失、增加回報。

HKFIE 研究部主管

筆者電郵:dennis.poon@yahoo.com

【圖1】

【圖2】

【表1】

|